Eine gemeinsame Immobilie symbolisiert oft den Höhepunkt einer Partnerschaft – und wird im Falle einer Trennung oder Scheidung schnell zur größten Herausforderung. Wer bleibt im Haus? Wer zahlt den Kredit weiter? Und was passiert mit staatlichen Förderungen oder Steuervergünstigungen?

In diesem Ratgeber von immostat24.de erklären wir, was Sie 2025 beachten müssen, welche Optionen Sie haben und geben praxisnahe Rechenbeispiele.

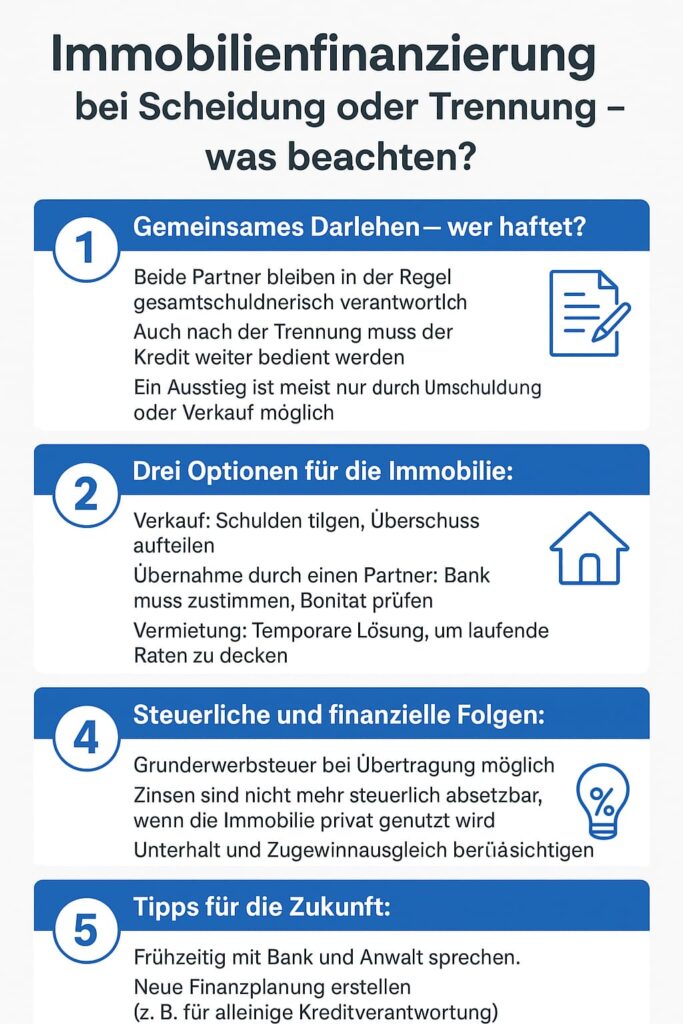

1. Warum das Thema so wichtig ist

Rund 35 % aller Paare in Deutschland besitzen gemeinsam eine Immobilie. Gerät die Beziehung in eine Krise, wird die Immobilienfinanzierung zum zentralen Konfliktpunkt – nicht nur emotional, sondern auch juristisch und finanziell.

Ein Fehler kann hier schnell Zehntausende Euro kosten.

Bereits in unserem Beitrag „Baufinanzierung mit oder ohne Eigenkapital“ haben wir erläutert, wie stark Bonität und Eigentumsanteile den Kredit beeinflussen. Bei einer Scheidung werden genau diese Punkte wieder entscheidend.

2. Grundlegendes zur gemeinsamen Finanzierung

In den meisten Fällen sind beide Partner Kreditnehmer – das heißt, sie haften gemeinsam für die gesamte Restschuld (§ 421 BGB). Selbst wenn einer auszieht, bleibt er rechtlich zur Zahlung verpflichtet, solange der Kreditvertrag nicht geändert wird.

Hier liegt das erste Risiko: Eine Bank entlässt einen Partner nur, wenn die Kreditwürdigkeit des verbleibenden Schuldners ausreicht.

Beispiel:

- Restschuld: 280 000 €

- Monatliche Rate: 1 350 €

- Beide Einkommen zusammen: 5 000 € netto

→ Nach der Trennung verdient der bleibende Partner 2 800 € → Die Bank kann die alleinige Übernahme ablehnen.

Eine ähnliche Problematik wurde bereits in „Baufinanzierung trotz Schufa: Welche Möglichkeiten gibt es?“ besprochen – unzureichende Bonität bleibt eines der größten Hindernisse.

3. Rechtliche Grundlagen bei Trennung

Die Eigentumsverhältnisse richten sich nach dem Grundbuch:

- Stehen beide dort, gehört jedem der eingetragene Anteil (meist 50 %).

- Steht nur einer drin, hat der andere kein automatisches Anrecht – auch wenn er mitfinanziert hat.

Wichtige Gesetzesgrundlagen:

- § 741 ff. BGB (Miteigentumsgemeinschaft)

- § 421 BGB (Gesamtschuldnerschaft)

- § 1361b BGB (Wohnungszuweisung bei Trennung)

Ein Rücktritt vom Kaufvertrag ist nicht mehr möglich, sobald der Notarvertrag beurkundet wurde – wie bereits in unserem Artikel „Rücktritt vom Immobilienkaufvertrag – wann ist das möglich?“ beschrieben.

4. Drei häufige Szenarien nach der Trennung

a) Einer bleibt im Haus und übernimmt den Kredit

Das setzt voraus, dass die Bank zustimmt und die Bonität ausreicht. Meist wird der Kredit neu aufgesetzt.

Der bleibende Partner muss den anderen finanziell ausbezahlen – Grundlage ist der aktuelle Marktwert abzüglich der Restschuld.

Beispielrechnung:

- Hauswert: 500 000 €

- Restschuld: 300 000 €

→ Vermögenswert: 200 000 €

→ Auszahlung an Ex-Partner (bei 50 % Anteil): 100 000 €

b) Verkauf der Immobilie

Wenn keine Einigung gelingt, bleibt nur der Verkauf. Der Erlös wird nach den Eigentumsanteilen geteilt.

Zu beachten: Vorfälligkeitsentschädigung bei vorzeitiger Kreditrückzahlung.

(Verweis: „Immobilienkauf als Kapitalanlage“ – dort haben wir erklärt, wann ein Verkauf steuerfrei ist.)

c) Vermietung

Als Zwischenlösung kann die Immobilie vermietet werden, um die Kreditraten zu decken.

Aber: Beide bleiben Eigentümer – es braucht also eine klare Vereinbarung über Einnahmen, Instandhaltung und Steuerabwicklung.

5. Finanzielle und steuerliche Folgen

Nach einer Trennung sollten Zinszahlungen, Tilgung und mögliche Steuerabzüge überprüft werden.

Wie bereits im Artikel „Steuerliche Vorteile bei Baufinanzierung“ erläutert, können Schuldzinsen nur dann steuerlich geltend gemacht werden, wenn die Immobilie vermietet wird.

Für selbstgenutzte Häuser entfällt dieser Vorteil.

Beispiel:

- Vermietungserlös: 1 200 €/Monat

- Zinsen: 600 €/Monat

→ 600 € sind als Werbungskosten absetzbar.

Achtung: Bei Verkauf innerhalb von zehn Jahren nach Kauf fällt die Spekulationssteuer an (§ 23 EStG), außer die Immobilie wurde selbst genutzt.

6. Förderungen und Zuschüsse: Was passiert nach der Trennung?

Viele Paare nutzen Programme wie die KfW-Förderung oder Wohn-Riester.

Wird eine Immobilie verkauft oder einer zieht aus, entfallen Fördervoraussetzungen – Zuschüsse können teilweise zurückgefordert werden.

Wie wir in „KfW-Förderprogramme 2025: Welche Zuschüsse gibt es?“ beschrieben haben, hängt die Förderung oft an der Nutzung als Hauptwohnsitz.

Nach einer Trennung kann diese Bedingung verletzt sein – informieren Sie die KfW frühzeitig!

7. Erbrechtliche und Nachlassfolgen

Gerade bei längeren Partnerschaften ohne Ehevertrag kann es zu Überraschungen kommen.

Wenn ein Partner stirbt, geht der Anteil am Haus nicht automatisch an den anderen über, sondern fällt in den Nachlass.

Das kann besonders relevant werden, wenn Kinder aus früheren Beziehungen vorhanden sind.

Hier verweisen wir auf „Immobilienfinanzierung für Rentner: Geht das überhaupt?“, wo das Thema Erbe und Hausbesitz ausführlich behandelt wurde.

8. Praktische Empfehlungen

- Frühzeitig handeln: Informieren Sie Ihre Bank, sobald eine Trennung absehbar ist.

- Wertgutachten einholen: Ein neutraler Sachverständiger schafft Klarheit.

- Alles schriftlich regeln: Auch bei gutem Verhältnis – Vereinbarungen gehören notariell fixiert.

- Rechtliche Beratung: Ohne Anwalt oder Steuerberater geht es in solchen Fällen kaum.

Tipp: Falls die Immobilie modernisiert werden soll, etwa mit einer Fußbodenheizung oder einer Photovoltaikanlage, können sich die Chancen beim Verkauf oder der Vermietung deutlich verbessern („Photovoltaikanlage nachrüsten: Lohnt sich das 2025 noch?“).

9. Beispiel: Wenn Trennung zur Zwangsversteigerung führt

Manchmal finden Paare keine Lösung. Bleibt der Kredit unbedient, kann die Bank eine Zwangsversteigerung einleiten.

Die Konsequenzen haben wir in „Kauf einer Zwangsversteigerungsimmobilie – Chancen & Risiken“ detailliert beschrieben – für die Betroffenen bedeutet das meist einen hohen finanziellen Verlust.

10. Fazit

Eine Immobilienfinanzierung übersteht selten eine Trennung unbeschadet.

Wer frühzeitig handelt, transparent kommuniziert und professionelle Hilfe sucht, kann aber viele Risiken vermeiden.

Wichtig: Dieser Artikel ersetzt keine Rechts- oder Steuerberatung. Jede Situation ist individuell – lassen Sie sich unbedingt von einem Anwalt oder Steuerberater beraten.

Stand: 2025. Alle Angaben wurden sorgfältig recherchiert, können sich aber durch Gesetzesänderungen oder Bankrichtlinien ändern.

[…] Bei finanziellen Engpässen kann eine Ratenpause oder Anpassung der Tilgung helfen.Im schlimmsten Fall – etwa bei Scheidung – regelt die Bank, wer den Kredit weiter bedient.📘 Lies dazu unseren Artikel „Immobilienfinanzierung bei Scheidung oder Trennung – was beachten?“ […]