Ein verständlicher Leitfaden für private Vermieter und Kapitalanleger.

Wer in Deutschland eine Immobilie vermietet, hat nicht nur Mieteinnahmen – sondern auch steuerliche Pflichten. Die gute Nachricht:

Das Steuerrecht bietet Vermietern legale und sehr wirkungsvolle Möglichkeiten, Steuern zu sparen.

Eine der wichtigsten davon ist die Abschreibung, auch bekannt als AfA (Absetzung für Abnutzung).

Viele Eigentümer nutzen dieses Instrument jedoch nur teilweise oder gar nicht – oft aus Unsicherheit oder Unwissen. In diesem Artikel erklären wir Schritt für Schritt, wie Abschreibungen bei Mietobjekten funktionieren, wie viel Steuern du realistisch sparen kannst und worauf du unbedingt achten solltest.

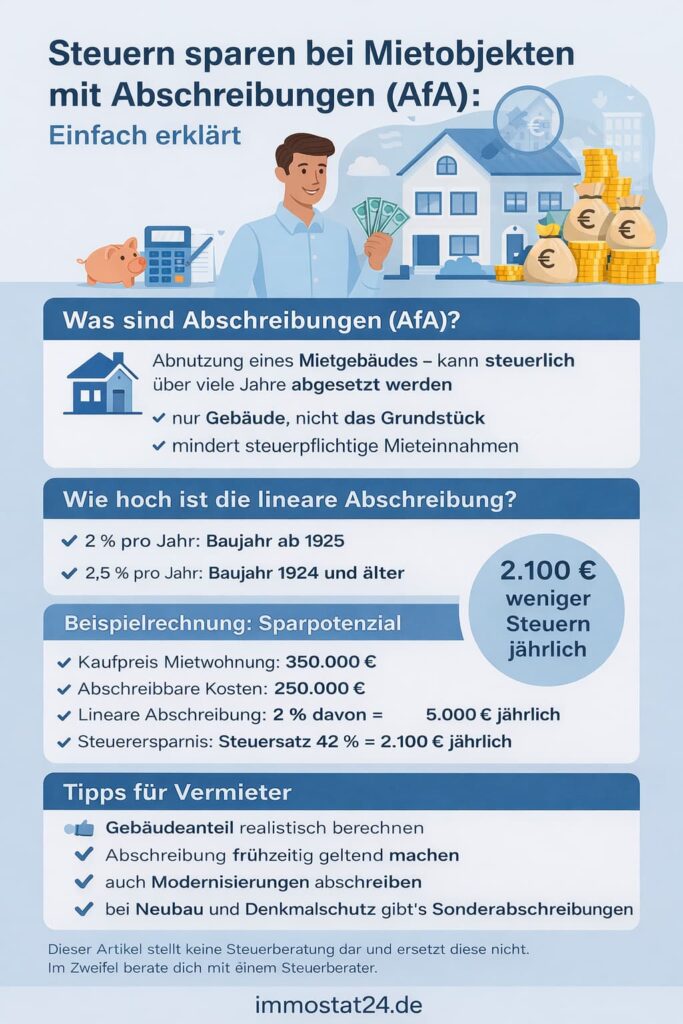

1. Was bedeutet Abschreibung bei vermieteten Immobilien?

Abschreibung heißt vereinfacht:

Der Staat erkennt an, dass sich ein Gebäude im Laufe der Zeit abnutzt. Diese „Abnutzung“ darfst du jährlich steuerlich geltend machen, auch wenn du dafür kein Geld ausgibst.

👉 Wichtig:

Nicht das gesamte Objekt ist abschreibbar – nur das Gebäude, nicht das Grundstück.

Die Abschreibung mindert deine steuerpflichtigen Mieteinnahmen und senkt damit deine Steuerlast – Jahr für Jahr.

2. Warum Abschreibungen für Vermieter so wertvoll sind

Der große Vorteil der AfA:

Sie ist ein reiner Buchungsvorteil.

Du bekommst kein Geld vom Finanzamt,

aber du behältst mehr von deinen Mieteinnahmen, weil du weniger Steuern zahlst.

Typischer Effekt:

- Mieteinnahmen bleiben gleich

- Steuerlast sinkt

- Netto-Cashflow steigt

Gerade bei langfristigen Investments ist das ein enormer Hebel.

3. Die lineare Abschreibung – der Klassiker

Für die meisten Mietobjekte gilt die lineare Abschreibung.

Abschreibungssätze:

- Gebäude Baujahr ab 1925: 2 % pro Jahr

- Gebäude Baujahr bis 1924: 2,5 % pro Jahr

Die Abschreibung läuft über:

- 50 Jahre (bei 2 %)

- 40 Jahre (bei 2,5 %)

Beispielrechnung

Kauf einer vermieteten Wohnung:

- Kaufpreis: 400.000 €

- Anteil Grundstück: 100.000 €

- Anteil Gebäude: 300.000 €

➡️ Abschreibung:

2 % von 300.000 € = 6.000 € pro Jahr

Wenn dein persönlicher Steuersatz bei 42 % liegt, sparst du:

6.000 € × 42 % = 2.520 € Steuern pro Jahr

Und das jedes Jahr, ohne dass du dafür etwas bezahlen musst.

4. Wie trennt man Gebäude- und Grundstücksanteil richtig?

Ein häufiger Fehler:

Der Grundstücksanteil wird zu hoch angesetzt – dadurch sinkt die Abschreibung.

Möglichkeiten zur Aufteilung:

- Kaufvertrag (wenn realistisch aufgeteilt)

- Bodenrichtwerte der Gemeinde

- Arbeitshilfe des Bundesfinanzministeriums

- Gutachterliche Aufteilung (bei größeren Objekten sinnvoll)

⚠️ Achtung:

Das Finanzamt prüft diese Aufteilung genau. Unrealistische Angaben werden oft korrigiert.

5. Abschreibung bei Neubauten und Bestandsimmobilien

Bestandsimmobilien

- Abschreibung ab dem Zeitpunkt der Vermietung

- Auch bei späterer Vermietung möglich

Neubauten

- Abschreibung beginnt mit Fertigstellung und Vermietung

- Besonders attraktiv bei hoher Baukostenquote

Gerade bei Neubauten ist der Gebäudeanteil oft hoch – das erhöht die AfA deutlich.

6. Sonderabschreibungen – extra Steuervorteile

In bestimmten Fällen kannst du zusätzlich zur linearen AfA Sonderabschreibungen nutzen.

Beispiele:

- Neubau von Mietwohnungen (§ 7b EStG)

- Energetische Sanierungen

- Denkmalschutz-Immobilien

Denkmalschutz (sehr attraktiv):

- Abschreibung von bis zu 9 % jährlich auf Sanierungskosten

- Teilweise über 12 Jahre

Das ist steuerlich extrem wirksam – allerdings auch komplex und beratungsintensiv.

7. Abschreibung von Modernisierungen und Renovierungen

Nicht nur der Kaufpreis ist abschreibbar.

Abschreibbar sind auch:

- Bad- und Küchensanierung

- Fenster, Dach, Fassade

- Heizungserneuerung

- Elektrik

Je nach Umfang gelten die Kosten:

- sofort abzugsfähig oder

- über mehrere Jahre abschreibbar

Faustregel:

Große Maßnahmen → Abschreibung

Kleinere Reparaturen → sofort als Werbungskosten

Beispiel

Modernisierungskosten: 20.000 €

Abschreibung über 10 Jahre → 2.000 € jährlich

Steuerersparnis (42 %): 840 € pro Jahr

8. Abschreibung trotz Kredit – doppelt sparen

Viele Anleger kombinieren Abschreibung mit Finanzierung.

Das bedeutet:

- Zinsen → steuerlich absetzbar

- Abschreibung → steuerlich absetzbar

➡️ Doppelter Steuervorteil

So kann es passieren, dass eine Immobilie:

- cashflow-neutral oder sogar negativ ist

- aber nach Steuern deutlich positiv

Gerade für Gutverdiener ist das extrem attraktiv.

9. Typische Fehler bei Abschreibungen

Diese Fehler kosten Vermieter jedes Jahr Geld:

❌ Grundstück zu hoch ansetzen

❌ AfA zu spät geltend machen

❌ Modernisierungskosten falsch behandeln

❌ Sonderabschreibungen nicht prüfen

❌ Keine steuerliche Planung vor dem Kauf

💡 Tipp:

Abschreibungen sollte man vor dem Immobilienkauf durchrechnen – nicht erst danach.

10. Fazit: Abschreibungen sind einer der größten Steuervorteile für Vermieter

Wer vermietet, sollte die Abschreibung unbedingt nutzen – denn sie ist:

✔ legal

✔ langfristig

✔ planbar

✔ sehr wirkungsvoll

Je höher dein Steuersatz, desto größer der Effekt.

Eine klug strukturierte Abschreibung kann über Jahre hinweg tausende Euro Steuern sparen und entscheidet oft darüber, ob sich ein Mietobjekt wirklich lohnt.

Hinweis:

Dieser Artikel stellt keine Steuer- oder Rechtsberatung dar, sondern dient ausschließlich der allgemeinen Information. Für eine individuelle steuerliche Bewertung solltest du immer einen Steuerberater oder Fachanwalt konsultieren.